不動産を売却して利益が出た場合、その年の課税所得は一時的に上がります。そのため、払わなくてはいけない所得税、住民税も上がる点には注意が必要です。しかし、ふるさと納税を行うことで、ある程度節税することは可能になるので、積極的に検討してみましょう。この記事では、不動産売却時にふるさと納税を使うとなぜ節税になるのか、具体的な流れや注意点とともに詳しく解説します。

不動産売却時にふるさと納税を活用して期待できる効果

不動産売却時にふるさと納税を活用すると、一定の節税効果が見込めます。ふるさと納税とは、特定の自治体に寄附をすると、寄附金額から自己負担額として2,000円を差し引いた金額を所得税および住民税から控除できる制度です。

厳密には、ふるさと納税はあくまで自治体への寄附額のうち、2,000円を超える部分を先に納税する制度に過ぎません。正確な意味での節税とはいえませんが、返礼品が受け取れ、自分や家族にゆかりのある自治体の発展・復興のために使ってもらう狙いで寄附ができるなどのメリットがあります。お米・肉・魚などの食品や、ティッシュペーパーなどの生活用品を返礼品として受け取れば、生活費の節約に役立つため、有効活用する価値はあるでしょう。

ふるさと納税とは

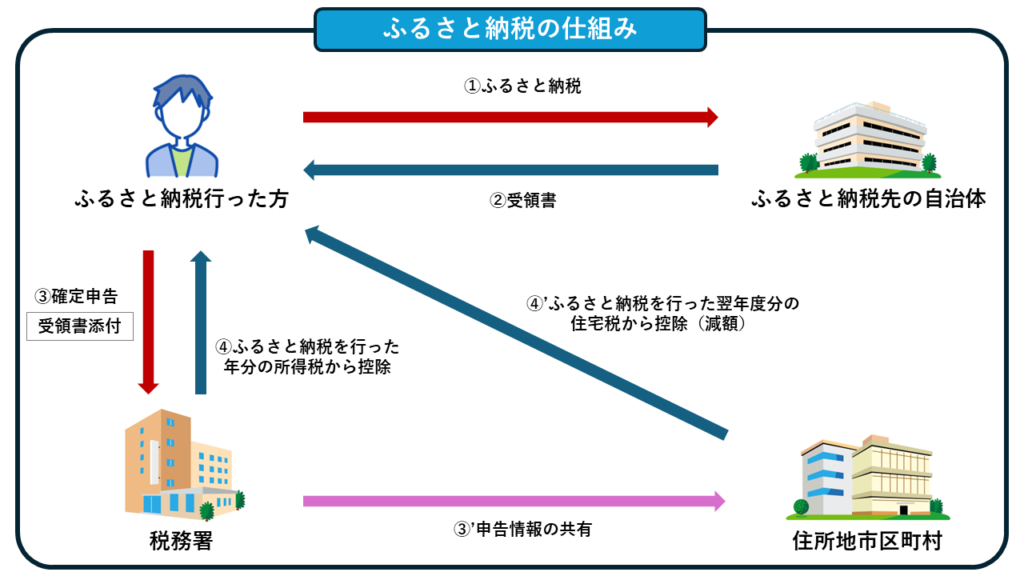

前述したように、ふるさと納税は任意の自治体に寄附することで、寄附額から2,000円を控除した額が所得税・住民税から控除でき、しかも返礼品が受け取れる制度です。実際に控除を受けるためには、以下の図にもあるように寄付をした翌年に確定申告をしなくてはいけません。

なお、1年間での寄附先が5ヵ所以下など所定の条件を満たせば「ワンストップ特例制度」が使えるので、確定申告をする必要はなくなります。ただし、詳しくは後述しますが、不動産売却に伴うふるさと納税の場合、この制度は使えないので注意が必要です。

不動産売却時の譲渡所得の計算方法

不動産を売却し、利益が出たら課税所得として扱われるので税金を払わなくてはいけません。課税所得は以下の式で計算します。

譲渡所得 = 売却価格 - 取得費 - 譲渡費用

この式でいう取得費および譲渡費用には、以下の費用が含まれるのでもれなく含めましょう。ただし、あくまで一例であるため、事前に税理士もしくは税務署に問い合わせることをおすすめします。

| 取得費 | ・土地・建物の購入代金 ・建築代金 ・仲介手数料 ・設備費 ・改良費(リフォーム費用など) ・購入時に発生した税金(登録免許税、印紙税、不動産取得税など) ・購入時の借主立退料、契約違約金など整地費、測量費、建物取り壊し費用など ・一定の借入金利子 |

| 譲渡費用 | ・違約金 ・印鑑証明の取得代 ・印紙税(売主負担) ・運搬費 ・借入利息 ・鑑定費用 ・共有不動産を売却した場合 ・草刈代・クリーニング費用 ・繰上返済手数料 ・広告料 |

ふるさと納税の控除限度額の計算方法

ふるさと納税を行うと所得税・住民税の控除が受けられますが、上限額は課税所得額に応じて決まっています。以下の計算式を用いて求めることが可能です。

控除限度額=(個人住民税所得割額×20%)÷(100%-基本分10%-所得税率×復興税率1.021)+自己負担2,000円

ふるさと納税の金額が上記の式で求めた控除限度額を下回っている場合は、全額控除が受けられます。逆に、上回っている場合は、差額部分は自己負担になるので注意してください。

なお、課税所得金額が同じであっても、大学生・高校生の子どもがいたり、どちらか一方が専業主婦・主夫だったりする場合は、控除限度額が下がります。このようなケースでは扶養家族が多くなるため、扶養控除などですでに一定額の控除は受けられているためです。

不動産売却時にふるさと納税を有効に活用できる人

不動産売却時にふるさと納税を有効に活用できるのは、利益が出た人です。不動産売却により得た利益は譲渡所得として扱われるため、その年の課税所得額を上げる働きが生まれます。課税所得額が上がれば、個人住民税所得割額や所得税率が高くなるため、控除限度額もあがる仕組みです。控除限度額があがる以上、より多くの額を自己負担なしでふるさと納税に回せます。

また、かなり昔に購入した物件を売却する場合、取得費がわからないことは珍しくありません。取得費が分からない場合は売却額の5%相当額として計算して良いという決まりがあるため、このような物件を手放す場合、当初の予想より売却益が増える可能性も出てきます。この場合もやはり、結果として課税所得が増えるため、ふるさと納税をしたほうがお得になるでしょう。

不動産売却時にふるさと納税を有効に活用できない人

逆に、不動産売却時にふるさと納税を有効活用できないのは、売却により利益が出なかった人です。譲渡所得は「譲渡所得 = 売却価格 - 取得費 - 譲渡費用」という式で計算しますが、この結果がゼロまたはマイナスになった場合、そもそも不動産の売却に関しては所得税・住民税がかからないことになります。所得税・住民税がかからない以上、ふるさと納税を行う必要もありません。

また、利益が発生していたとしても、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」など特別控除を受けられる場合も、ふるさと納税を行う意義は薄くなります。特別控除を受けることで譲渡所得がゼロになる以上、メリットもありません。

不動産売却時に行うふるさと納税の流れ

不動産売却時を含め、ふるさと納税を行うときの一般的な流れは以下のとおりです。

- ふるさと納税の控除限度額を計算する

- 寄附する自治体と返礼品を選ぶ

- 返礼品と寄附金受領証明書を受け取る

- 寄附金控除の申請を行う

- 税金が控除される

それぞれの段階について、より具体的に何をするのかを詳しく解説します。

1.ふるさと納税の控除限度額を計算する

まず、ふるさと納税を行うにあたって、自分の控除限度額がいくらになるのかを調べましょう。前述したように、以下の計算式を用いて求めることが可能です。

控除限度額=(個人住民税所得割額×20%)÷(100%-基本分10%-所得税率×復興税率1.021)+自己負担2,000円

ただし、自分で計算するのが面倒という場合は、ふるさと納税ポータルサイトでシミュレーターが公開されていることがあるため、有効活用しましょう。画面の指示に従って必要事項を入力していくと、自動的に計算してくれるのでとても便利です。

2.寄附する自治体と返礼品を選ぶ

次に、寄附する自治体と返礼品を選びましょう。ふるさと納税は基本的に日本全国どこの自治体にでも寄附できます。ただし、自分が住んでいる自治体やその近隣の自治体については、寄附自体を受け付けていなかったり、寄附はできても返礼品が受け取れなかったりするため確認が必要です。

自治体によっても用意している返礼品は異なります。その地域の名産品だけでなく「墓参り代行サービス」や「旅行券」、「その地域で開催されるイベントへの参加権」など、ユニークなものもあるのでチェックしてみましょう。

なお、ふるさと納税はポータルサイトを使って行うのが一般的です。通常のオンラインショッピングと同様、画面の指示に従って操作を進め、決済を済ませれば問題ありません。ただし、ポータルサイトによっても対応している自治体の数が異なるため、自分が寄附したい自治体の扱いがあるかを確認しましょう。

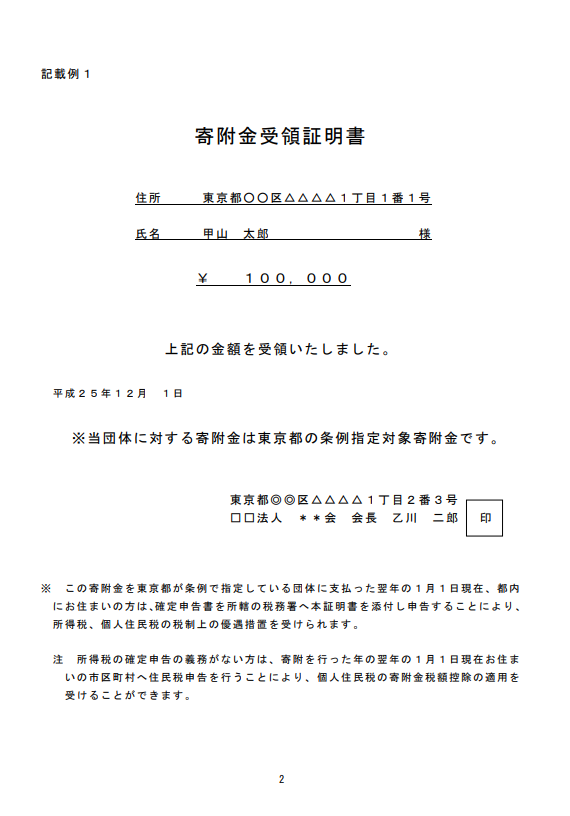

3.返礼品と寄附金受領証明書を受け取る

ポータルサイトからの手続きを済ませると、自治体から返礼品と寄附金受領証明書が送られてきます。これは、実際に自治体に寄附したことを公的に証明する書類であり、確定申告を行う際にも必要となるので大切に保管してください。万が一紛失してしまった場合や、いつまで経っても届かなかったりする場合は自治体に問い合わせましょう。

なお、寄附金受領証明書は法律で決まった様式はありません。自治体によってさまざまですが、参考までにここでは東京都主税局が公表している記載例を紹介します。

4.寄附金控除の申請を行う

ふるさと納税をしたら、翌年2月16日~3月15日の間に確定申告をしなくてはいけません。以下の書類を準備し、期限内に手続きを済ませましょう。

- マイナンバーカードまたは番号確認書類と身元確認書類

- 所得税及び復興特別所得税の確定申告書

- 寄附金受領証明書

- 対象の年の源泉徴収票または収入がわかる書類

- 銀行口座番号がわかるもの(還付がある場合)

5.税金が控除される

ふるさと納税をした場合、控除上限額の範囲内であれば、自己負担分となる2,000円を超えた部分について所得税からの還付および住民税からの控除が受けられます。ただし、確定申告をした場合と、ワンストップ特例を使った場合とで扱いが異なるため、違いを理解しておきましょう。

まず、確定申告をした場合、所得税分はその年の所得税から還付が受けられます。期限内に確定申告を済ませれば、1~2ヵ月後に指定した口座に還付金が振り込まれるので確認しましょう。

また、住民税分は翌年6月以降の住民税から控除される仕組みです。住民税決定通知書を見て、実際に記載があるかを確認しましょう。なお、ワンストップ特例制度を使った場合は所得税の還付はなく、全額が翌年分の住民税から控除されます。

加えて、控除される金額は、以下の数式で求めることが可能です。

| 所得税からの控除(還付) | (ふるさと納税額-2,000円)×所得税の税率 |

| 住民税からの控除 | 基本分:(ふるさと納税額-2,000円)×10% 特例分:(ふるさと納税額 – 2,000円)×(100% – 10%(基本分) – 所得税の税率)で求めた額 ※特例分が住民税所得割の2割を超える場合は、(住民税所得割額)×20%で計算 |

不動産売却時にふるさと納税を行う際の注意点

不動産売却時にふるさと納税を行う際は、以下の点に注意しましょう。

- 不動産売却した年にふるさと納税をする

- ふるさと納税を行う名義は不動産を売却した人の名義にする

- 3,000万円控除とふるさと納税は併用できない

- ワンストップ特例制度は利用できない

- 上限額を超えた分は控除されない

それぞれの点について、より詳しく解説します。

不動産売却した年にふるさと納税をする

ふるさと納税は、不動産売却した年に行いましょう。ふるさと納税はいつでもできますが、どの年分の所得税・住民税から控除されるかは手続きをしたタイミングにより判断されます。不動産売却した年に譲渡所得が増えるから所得税・住民税からの控除額を増やしたいという理由でふるさと納税をするなら、同じ年の1月1日~12月31日の間に手続きをしないと意味がありません。

もし、11月後半~12月など年末に近い時期に不動産を売却する予定なら、販売活動を進めている間にふるさと納税の手続きを進めておくと良いでしょう。

ふるさと納税を行う名義は不動産を売却した人の名義にする

ふるさと納税を行う名義は不動産を売却した人の名義にすることが重要です。ふるさと納税による寄附金控除を受けるためには、納税者本人が本人の名義で手続きを行うことが条件であるとされています。名義が違っているとこの条件から外れてしまい、所得税・住民税の還付・控除が受けられません。

また、ポータルサイト上での手続きに使うクレジットカードの名義は納税者本人であることが求められるので、名義を確認したうえで支払いを進めましょう。

3,000万円控除とふるさと納税は併用できない

3,000万円控除とふるさと納税は併用できません。正確にいうと、併用はできますが、売却益が3,000万円超だったなど、ごく限られた場合でないと併用する意味は薄くなります。仮に、不動産売却で3,000万円控除を適用し、譲渡所得がゼロになったら、ふるさと納税を利用しても所得税・住民税の還付・控除は受けられません。

売却益が3,000万円を超えていたなら課税所得がプラスになるので、ふるさと納税を使うことで所得税・住民税の節税効果は見込めます。ただし、実態は自治体への寄附という形で所得税・住民税を前払いしているに過ぎないため、手元に十分な現金がないなら、無理して行う必要はありません。

ワンストップ特例制度は利用できない

不動産売却時のふるさと納税で所得税・住民税の控除を受ける場合は「ワンストップ特例」が利用できません。ワンストップ特例とは、以下の条件を満たす人を対象に、確定申告をしなくても控除が受けられる制度のことです。

- 会社員、公務員などの給与所得者であり、もともと確定申告をする必要がない

- 1年間の寄附先が5自治体以内である

- 寄附する都度自治体へ申請書を郵送している

不動産売却時は、たとえ会社員などの給与所得者であっても、利益が生じたなら確定申告をしなくてはいけません。そのため、ワンストップ特例の「確定申告をしない人」という条件が崩れることから、利用できないと考えましょう。

上限額を超えた分は控除されない

ふるさと納税において、1年間での寄附額が控除上限額を超えた場合、超えた部分については控除・還付が受けられないので注意してください。例えば、1年間での控除上限額が10万円だった人が、12万円を寄附していた場合、超過額の2万円については自己負担になります。

どうしても手に入れたい返礼品があるなど特殊な事情があるなら別ですが、所得税・住民税の控除を受けることが目的なら、控除上限額を超えない範囲でふるさと納税を行いましょう。

不動産売却を検討しているならイエカカクがおすすめ

不動産を売却し、利益が出たならふるさと納税を活用して節税しましょう。実態は所得税・住民税の前払いではあるものの、返礼品を受け取れるなど一定のプラスの効果は見込めます。

そして、不動産を売却するなら、まずは査定額を知ることが非常に重要です。自分で不動産会社を探して連絡するのが大変なら、一括見積もりサービスも上手に活用しましょう。

イエカカクの一括見積もりは、実績豊富な厳選企業を掲載した一括見積もりサービスです。クレームが多い企業は掲載を取りやめるなど、利用者が快適かつ安心してサービスを利用できるよう、配慮も行き届いています。画面の指示に従って必要事項を入力していけば、最大6社の不動産会社に査定を依頼できます。

今すぐではなくても、家を売る予定があるなら、一度イエカカクの一括見積もりをお試しください。